上禮拜接連閱讀了 <穿過迷霧> <憨奪型投資者> <巴菲特的估值邏輯> 三本書的介紹請看這篇

閱讀過程觸發很多思考,透過這篇文章整理一下

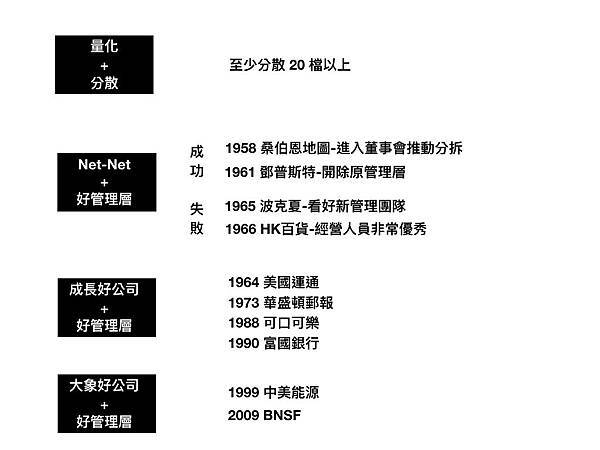

過去我曾經很糾結是要用葛拉漢的方式還是巴菲特的方式好?也寫過兩篇 <集中與分散沒有中間路線> <再論集中與分散持股> 來探討這個話題。而閱讀上述幾本書後我更加堅信,葛拉漢到巴菲特是投資人漸進式進化的過程,以下我按目前的理解,把這個過程分成四個階段(只是我的理解,不一定正確)

量化 + 分散

這是最容易上手的投資方式,其中量化可以是 net-net 、可以是 magic formula、可以是財報狗開發的策略。不管哪一種有兩點一定要記住:分散、不要持有超過 2-3 年。所有量化的方式大概都是這個邏輯:找出當下市場最便宜的一籃子股票,在一定的時間後重新選擇當下市場最便宜的股票,經過一年一年的重組,在理論與實踐上,這都是可以打敗大盤的方式。這種方式是葛拉漢推崇的,不管是分散買 net-net 持有兩年,或者分散買入過去盈利能力優秀且目前便宜的公司。這裡以 Pabrai 的話總結:買入一無所知的公司,就不要持有太久,如果你懂那可以持有久一些

Net-Net + 好管理層

如果回到合夥時期的巴菲特,會發現一開始他便走出與老師建議不同的道路,即集中持股+重視管理層。分析 1958 年對桑伯恩地圖的投資,可以發現很有趣的事,巴菲特當時已非常強調管理層的重要性,他在當年的給合夥人信中說到:在我進入董事會前,14 名董事中有 9 名是來自保險業的知名人士,但他們總共才持有 10.5 萬股中的 46 股...管理層有能力意識到企業的問題,但他們受限於董事會,處於從屬的地位。可以看出巴菲特很仔細研究每一位管理層以及他們的能力。其實葛拉漢也是非常強調管理層要與小股東利益一致,他提出了股東積極主義,但也許葛拉漢認為一般散戶要去影響到管理層太難,所以他在書中建議不要聽管理層說的,而是透過分散持股降低這個風險。而巴菲特從一開始就沒有聽老師的建議,我想也許是因為他先前投資 GEICO 時親自拜訪管理層從而學到大量保險相關知識,這筆投資也大獲成功的,所以他很早就關注分析管理層的能力。總之,在桑伯恩地圖巴菲特最終壓了 35% 的資金,最後進入董事會推動分拆

接著看鄧普斯特的案例,在讀這個案例的時候我覺得它完全就是桑伯恩地圖的翻版。這兩間公司的主營業務都受到新興科技的衝擊,然而他們雖然營收緩步衰退,但都還是持續保持獲利狀態。而且,這兩間公司也都成功開發了新的產品,新產品的成長抵銷了部分核心業務的衰退。但在這兩項投資中最重要的還是資產負債表上的價值,然而他們的共通點是管理團隊都不是很能幹,他們沒有去活化資產改善公司經營狀況。巴菲特在鄧普斯特試圖跟原管理團隊合作,但最後被迫引進自己的管理團隊,即 Harry Bottle,最終這筆投資也取得巨大的成功

再來說說早期“失敗”的案例,我把失敗打 “ ” 說明我深入瞭解後並不認為這兩筆投資是什麼天大的失敗(多半都被巴菲特誇大了)。巴菲特是在 1962 底開始買入波克夏的,股價約在 7.6 左右,而到了 1965 花了 14.86 的價格買下波克夏的控制權。這其中有個非常有意思的故事,原本巴菲特與波克夏管理層談好以 11.5 賣出全部持股,但最後管理層出了 11.375(這樣算下來持有兩年的報酬率也在 50%) 但可以說當時巴菲特感情用事,不夠理智,最後反而花了更多的錢收購的波克夏。現在回到 1965 以當時的財報來說,波克夏是在連續三年虧損 (1961-1963) 後轉盈的第二年,而且巴菲特也引進非常優秀的新管理層 Ken Chace 。就當下的角度來看,我認為波克夏跟鄧普斯特的相似度極高,都是尚具獲利能力的公司以及具有執行力的優秀管理層,進一步去比較 1964 與 1965 的財報,明顯看得出來資產狀況有所優化(可轉讓證券大幅增加、存貨與 PPE 下降),另外當時政府出台的政策使美國紡織廠能夠享受政府定價帶來的低成本棉花。總結來說,在 1965 當下,波克夏這筆投資是延續巴菲特過往兩個成功投資而來,而要不是巴菲特一時腦衝這筆投資也是很成功的(雖然這樣就沒有現在的波克夏了)

最後說另一個被巴菲特視為失敗的投資 Hochschild Kohn 百貨,這是波克夏與蒙格和友人合夥的多元零售公司於 1966 年收購的。當時巴菲特的思路是這樣的:我是以很大的淨資產折扣買下這些公司的,其經營人員非常優秀,整個交易甚至有額外的收益-未實現的不動產增值與後進先出法下的存貨價值緩衝。我還能漏掉什麼?這筆投資後來在 1969 以成本價附近賣出(進一步查證應該是小虧賣出,但因為波克夏在這筆投資上下注的比例小於 10% 所以賣出 HK 給波克夏帶來的虧損小於資產的 1%)

成長好公司+好管理層

接連的兩個 “失敗” 以及 1964 美國運通的成功讓巴菲特重新思考:與其買便宜但盈利能力不強的公司不如花多一點錢買有成長的好公司。在這個階段,我認為值得我們一般投資人學習的有 4 筆投資,剛剛提到的美國運通,以及接下來的郵報、可樂、富國。這幾個投資我認為值得花大力氣了解,因為這一時期其他的投資都是私人投資或者說 “關係投資” ,例如:See’s、GEICO、 Buffalo News、B 太太家具、大都會廣播、索羅門優先股...而上面四筆投資,我認為有個共通點,就是這些公司過去幾年的獲利成長都很不錯,巴菲特投資運通時,運通 1954-1963 年的營收從 3710 萬成長到 1 億,期間每一年的營收都成長,而淨利潤從 470 萬成長到 1130 萬、郵報情況也是一樣,以巴菲特投資時往前看的十年,營收每年都成長,由 8550 萬成長到 2.18 億,營業利潤由 940 萬到 2180 萬、可樂和富國就不進一步說了。我們再來看巴菲特買入的時機,都是四間公司陷入了某些麻煩,或者市場誤解了其繼續成長的可能

大象好公司+好管理層

我下這個小標是認為巴菲特此時的挑戰已經上升到新的層次,那就是怎樣一次性投出大筆的資金。為了達到這個目的,我覺得巴菲特在價格上做了更大的讓步。相比上一個階段,四家公司的估值都還在可以接受的範圍,但巴菲特投中美能源、BNSF,都是以很大的溢價買入的。我認為巴菲特此時更看重投資公司持續經營的能力,換句話說就是對未來的發展確定性要求很高。所以我覺得一般投資人對於這時期巴菲特投資要有這個認識,這是在巨大的資金限制下做出的決策,更可以借鑑的時期應該是上述第二個階段

我的思考

會有這篇文章產生,我覺得直接受到上文那行紅字的影響。回顧過去一段時間自己投資時思考的問題,好似已經不知不覺邁入上面定義的第二個階段。我的組合幾乎都是深度價值公司,且目前我更關注的是管理層的作為(一直想寫一篇關於自己投資的 3 家公司管理層的比較,但可能要等全部都賣出了再來寫會比較好)。而當我閱讀到巴菲特投資 HK 百貨失敗時說的那句話,我是很震驚的。對啊,以當下投資時的資產價值、管理層都極度優秀,還能漏掉什麼呢?而回到我自己港股深度組合的公司,就有跟 HK 公司一樣優秀的管理層經營的百貨公司,以及其他的零售公司。不說我自己,看看這幾年在零售摔跤的大師:Bill Ackman 投資 JCPenney 理由大致也是公司資產有可以活化的空間,他也自帶管理層、Eddie lampert 投資 Sears 詳情沒有研究,但我想應該也是差不多的理由。這讓我感覺自己好像也可能掉入巴菲特曾經掉進去的坑。但是不是這樣就不能投資這類公司呢?我覺得不是的,因為巴菲特在這種類型的投資還是有很多成功的經驗,而且就算是被他視為失敗的投資也僅僅帶來小小的損失。那如何借鑒這些經驗?我想 Pabrai 給我很好的答案:兩三年是讓賠本的投資者停損的最佳等待時間。除了提出最長的持有時間,Pabrai 還給出兩個很有意義的建議,第一是再看好的投資他也只會壓 10% (以在 Dhandho 書中為例,目前想法是否改變未知)、第二是他的賣出時間,除了上面說的持有 2-3 年的長度,還有就是他認為只要達到內在價值的 90% 就開始賣出,這個建議完全可以讓巴菲特在該賣的時候就賣掉波克夏。另外來看巴菲特賣出 HK 也是在 3 年內,而代價是小賠,或許這也符合 Pabrai 說的低風險高報酬?一般投資人不可能像巴菲特那樣進入董事會和自帶管理層,若要投資這類型的公司,還是得花多一點力氣分析管理層是否具有股東思維以及他們的決策是否為公司創造出價值

當然要想在投資上更進一步,就必須踏到第三個階段。至於怎樣識別出公司持續成長的能力?對我來說真的是大學問,也許對巴菲特來說也曾經是個大學問。巴菲特在運通是看到了這個模式,但他一下就賣了,真正在二級市場做出這類型的投資也是要等到 1973 的郵報了,而當時巴菲特在投資領域已經打滾了 20 多年啊!目前對我來說最好的方式也許就是站穩第二階層,提升判斷管理層優劣的能力,而產業分析、公司競爭力分析就再慢慢累積了

全站熱搜

留言列表

留言列表